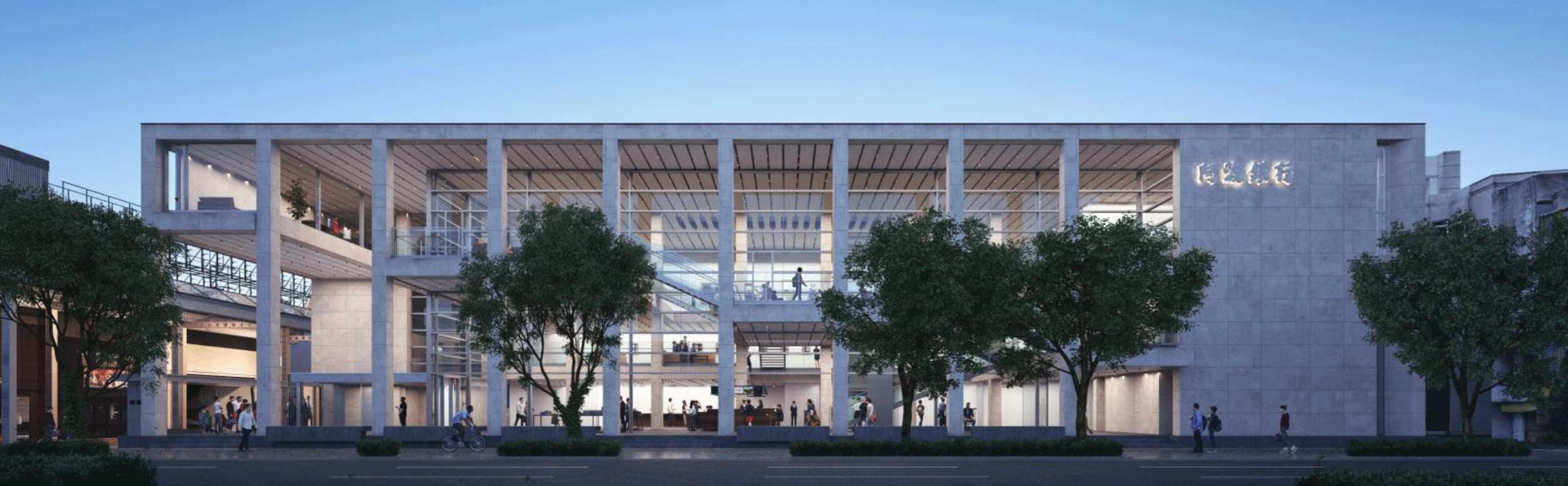

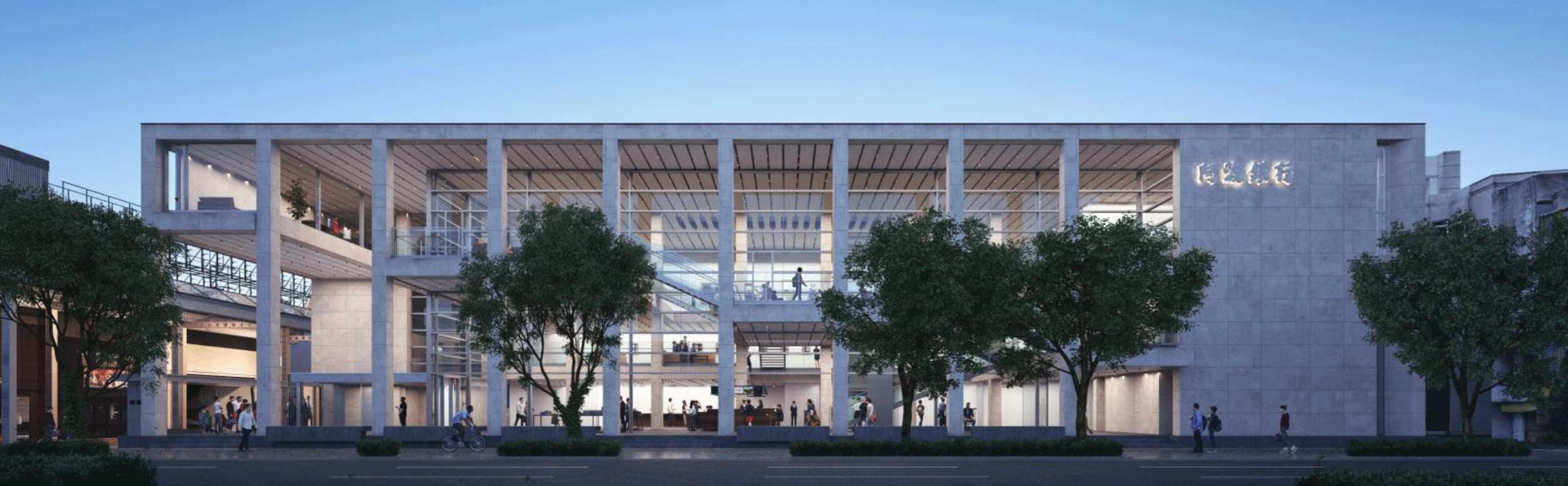

本店営業部

2023年10月13日

阿波銀行(頭取 福永丈久、本店:徳島県徳島市)のグループ会社である阿波銀リース株式会社(代表取締役社長 三好敏之、本社:徳島県徳島市)は、総額10億円のグリーンボンド(私募債)を発行しましたのでお知らせします。

阿波銀リースは、阿波銀行グループの総合リース会社としてリース事業や延払販売事業等を展開しています。この度、調達した資金は、阿波銀リースのリース等事業及び割賦事業における太陽光発電設備の新規取得およびリファイナンスに充当します。

また、本債券は、株式会社日本格付研究所による「JCRグリーンファイナンス・フレームワーク評価」において、最高ランクであるGreen1を付与されています。

あわぎんグループは今後も、お客さまのサステナビリティへの取組み支援を通じて地域経済の発展や産業振興に貢献し、 魅力ある持続可能な地域社会の実現に向けて取組んでまいります。

※「グリーンボンド」とは

グリーンボンドとはグリーンファイナンス*1の一つであり、太陽光発電設備設備等の適格性が評価されたグリーンプロジェクトに資金使途を限定して発行する債券です。

*1 グリーンファイナンスとは適格グリーンプロジェクトに資金使途を限定してファイナンスを実施するもので、ボンドやローン等が含まれます。

| 発行体 | 阿波銀リース株式会社 |

|---|---|

| 債券の名称 | 第1回無担保社債(適格機関投資家限定)(グリーンボンド) 第2回無担保社債(適格機関投資家限定)(グリーンボンド) |

| 分類 | 私募債 |

| 発行額 | 第1回無担保社債:5億円 第2回無担保社債:5億円 |

| 発行日 | 2023年10月6日 |

| 償還日 | 第1回無担保社債:2033年10月25日 第2回無担保社債:2033年10月31日 |

| 資金使途 | 太陽光発電設備の購入資金の新規投資・リファイナンス |

| 引受先 |

株式会社阿波銀行 |